Les préjugés liés à la faillite gardent de nombreuses personnes prisonnières d’une étuve financière.

Calgary (Alberta) – 13 mai 2019 – Selon les plus récentes statistiques officielles, le nombre de Canadiens ayant engagé une procédure d’insolvabilité a augmenté de 6 % lors du premier trimestre de 2019 par rapport au même trimestre l’année précédente, ce qui vient démontrer la pression accrue exercée sur de nombreux ménages. D’après le Bureau du surintendant des faillites (BSF), 127 108 Canadiens sont devenus insolvables au cours de la période de 12 mois qui s’est terminée le 31 mars 2019.

Grant Bazian, président de MNP Ltée — le plus important cabinet d’insolvabilité au pays — prévient que les données du BSF ne reflètent probablement qu’une partie de la réalité. Il indique que bon nombre de Canadiens incapables de payer leurs factures et confrontés à des difficultés financières importantes n’ont pas encore cherché de l’aide ou des conseils professionnels.

« Déclarer faillite peut être vu comme l’aveu d’un échec personnel et financier. Cette honte et cette culpabilité peuvent amener bien des gens à laisser la situation perdurer pendant des années avant de s’attaquer à leurs dettes », explique Grant Bazian.

Cette période avant la proposition de consommateur ou la faillite est souvent qualifiée d’étuve financière. Durant cette période, pour éviter une faillite ou une proposition de consommateur, les gens éprouvent de graves difficultés financières et vont même jusqu’à endurer les appels insistants d’agences de recouvrement de créances, à subir des saisies-arrêts sur leur salaire ou à renoncer à des besoins de base.

« D’après notre recherche depuis 2016, nous savons que de nombreux Canadiens vivent ce genre de détresse financière. C’est une mauvaise nouvelle. Mais c’est aussi une discussion nécessaire afin d’éliminer les préjugés associés au fait de demander de l’aide et, s’il s’agit de la meilleure voie à suivre, de déposer une proposition de consommateur ou de déclarer faillite », souligne-t-il.

Grant Bazian explique que la solution ne se limite pas à déstigmatiser le fait de demander de l’aide, mais aussi à démystifier les options d’allégement de la dette. Certains Canadiens se tournent vers des options de gestion de la dette moins officielles qui ne sont pas réglementées ni surveillées par le BSF.

« Prenez garde aux agences ou entreprises qui promettent des solutions rapides ou l’élimination instantanée de votre dette. Il est important d’obtenir des conseils d’un professionnel agréé afin d’établir la meilleure option d’allégement de la dette », dit-il.

Les syndics autorisés en insolvabilité sont les seuls professionnels à pouvoir offrir des options d’insolvabilité réglementées par le gouvernement fédéral, comme la proposition de consommateur et la faillite.Ces deux options mettent un frein aux créanciers et permettent au consommateur de se sortir de l’endettement moyennant le paiement d’une partie de sa dette. Cependant, il existe des différences notables entre les deux scénarios. La différence principale est que dans le cas d’une proposition de consommateur, un débiteur négocie en quelque sorte la somme à verser auprès des créanciers, tandis que pour la faillite, le consommateur doit envisager la vente d’actifs et effectuer des paiements prévus au titre de la loi.

« Le manque de littératie financière et de connaissances au sujet des options d’allégement de la dette sont certainement à l’origine de certaines des inquiétudes ressenties par les Canadiens. Le Canada est doté d’un système robuste et réglementé pour aider les personnes lourdement endettées à retrouver la stabilité financière », affirme Grant Bazian.

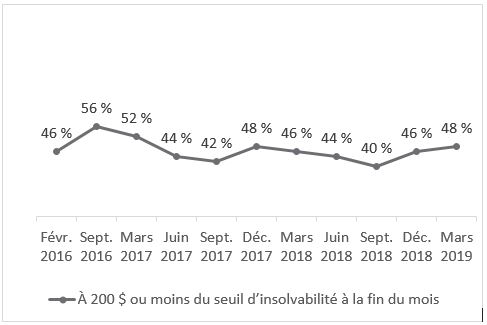

Depuis de nombreuses années, MNP Ltée s’est donné comme priorité de sensibiliser le public sur l’importance de la littératie financière et de faire la lumière sur les problèmes de dette à la consommation vécus par les Canadiens. L’entreprise a créé l’indice d’endettement des consommateurs MNP pour faire le suivi de l’attitude des Canadiens à l’égard de leur dette à la consommation et pour évaluer leur confiance quant à leur capacité de payer leurs factures. Le plus récent indice illustre que près de la moitié (48 %) des Canadiens affirment être, chaque mois, à 200 $ ou moins de l’insolvabilité, une augmentation de deux points de pourcentage par rapport à l’indice précédent. Un Canadien sur quatre (26 %) affirme que son salaire est insuffisant pour payer ses factures et ses dettes.

« Un nombre stupéfiant de gens peinent à joindre les deux bouts. Nous espérons qu’en mettant cette conversation en avant-plan, nous aiderons plus de personnes à comprendre qu’elles ne sont pas seules et qu’une aide est disponible pour faire face à leur endettement », conclut Grant Bazian.

Le nombre de Canadiens qui affirment se trouver à 200 $ ou moins du seuil d’insolvabilité à la fin du mois. Le sondage a été mené par Ipsos au nom de MNP Ltée de février 2016 à mars 2019.

À propos de MNP Ltée

MNP Ltée, une division du cabinet comptable national MNP SENCRL, srl, est le plus important bureau de services d’insolvabilité au Canada. Depuis plus de 50 ans, notre équipe chevronnée de conseillers et de syndics autorisés en insolvabilité travaille avec les particuliers pour les aider à redresser leur situation financière et à reprendre le contrôle de leurs finances. Grâce à plus de 230 bureaux partout au Canada, MNP aide chaque année des milliers de Canadiens aux prises avec un niveau d’endettement qui les dépasse. Consultez https://mnpdettes.ca/fr pour communiquer avec un syndic autorisé en insolvabilité ou pour obtenir une consultation gratuite sur votre santé financière en matière d’endettement à l’aide de l’échelle d’endettement de MNP.

MNP Ltée est le créateur de l’indice d’endettement des consommateurs MNP, un baromètre national de premier plan dans l’industrie pour analyser la pression financière exercée sur les Canadiens. Réalisé par Ipsos et mis à jour chaque trimestre, l’indice mesure l’attitude des Canadiens à l’égard de leur dette à la consommation et évalue leur capacité de payer leurs factures, de faire face à des dépenses imprévues, de respecter un budget et de composer avec les fluctuations des taux d’intérêt sans s’exposer à l’insolvabilité. La prochaine mise à jour de l’indice d’endettement des consommateurs MNP est prévue pour juillet 2019.

Récents billets du blogue

2026-02-16

Frederic Lachance

Dettes liées au train de vie

Solutions à l'endettement

Il n’est pas nécessaire de dépenser une fortune pour profiter de l’hiver. Il existe en effet une foule d’activités simples, accessibles et abordables qui permettent de créer de précieux souvenirs en famille ou entre amis, sans compromettre ses finances.

En savoir plus

arrow_forward

2026-02-14

Solutions à l'endettement

Dettes liées au train de vie

Selon la légende, saint Valentin de Rome aurait, la veille de son exécution, redonné la vue à la fille de son geôlier.

En savoir plus

arrow_forward

2026-01-21

Apprenez-en plus sur les droits dont vous disposez quand vient le temps de négocier avec des agences de recouvrement au Canada et sur la manière de gérer la situation avec assurance tout en protégeant votre avenir financier.

En savoir plus

arrow_forward