Un tiers d’entre eux est déjà techniquement insolvable, une augmentation de sept points.

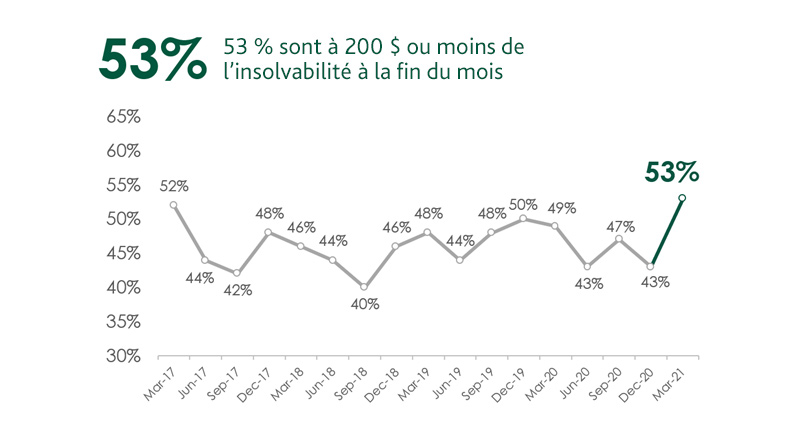

CALGARY (Alberta), le 8 avril 2021 — Maintenant que l’aide gouvernementale et les programmes de report de paiements liés à la pandémie tirent à leur fin, l’indice des dettes à la consommation de MNP le plus récent montre que le nombre de Canadiens qui frisent l’insolvabilité a atteint son plus haut sommet en cinq ans. Plus de la moitié d’entre eux (53 %) affirment qu’ils sont à 200 $ près de ne pouvoir payer leurs factures mensuelles et rembourser leurs dettes, un énorme bond de 10 points depuis décembre dernier. Parmi ces répondants, près du tiers (30 %, hausse de 7 points) sont déjà en situation d’insolvabilité et n’ont pas d’argent à la fin du mois pour faire leurs paiements.

« Les mesures d’allégement en réponse à la pandémie ont offert une marge de manœuvre l’an dernier, mais on constate à présent un renversement de situation, déclare Grant Bazian, président de MNP Ltée, le premier cabinet d’insolvabilité au pays. Le nombre de ménages canadiens qui ont perdu toute latitude budgétaire a atteint son plus haut niveau en cinq ans. L’anxiété ressentie par les Canadiens qui tentent de joindre les deux bouts, ou qui sont maintenant incapables de le faire, laisse présager un déluge de ménages en retard ou en défaut de paiement sur leurs emprunts, leurs prêts hypothécaires, leurs paiements de voiture ou leurs cartes de crédit. »

Selon l’indice, qui est compilé chaque trimestre par Ipsos et en est maintenant à sa 16e édition, les ménages affirment qu’il leur reste moins d’argent à la fin du mois. En moyenne, les Canadiens se retrouvent avec 625 $ en poche après avoir fait leurs paiements, ce qui représente une baisse de 108 $, ou 15 %, par rapport à décembre dernier. Cette diminution s’explique vraisemblablement par la fin des programmes d’aide gouvernementale, des interdictions d’expulsion et des reports de paiement.

« Une partie de la population reçoit des factures qui viennent à échéance, même si elle n’est pas de retour au travail à temps plein, souligne M. Bazian. En dépit du fait que pour certains Canadiens, les économies vont bon train en raison des mesures liées à la pandémie, pour d’autres, le déficit se creuse. L’endettement supplémentaire devient alors une façon de garder la tête hors de l’eau, malgré les pertes d’emploi, de salaire ou de petite entreprise. »

Le quart (25 %) des répondants affirment avoir contracté plus de dettes du fait de la pandémie, ce qui comprend l’utilisation de cartes de crédit (14 %), le recours à des marges de crédit (7 %) ou à des emprunts bancaires (3 %), ou le report de versements hypothécaires (3 %). Une personne sur cinq (20 %) a aussi déclaré devoir puiser dans son fonds d’urgence pour payer ses factures.

« Ceux qui s’endettent davantage sont de plus en plus vulnérables aux hausses de taux d’intérêt. Comme ces dernières sont inévitables, les dettes deviendront rapidement exorbitantes », explique M. Bazian.

Plus de la moitié (51 %) de la population est préoccupée par sa capacité à rembourser ses dettes si les taux d’intérêt devaient augmenter. Quatre personnes sur dix (35 %) craignent qu’une augmentation des taux d’intérêt les oblige à déclarer faillite.

Malgré tout, six répondants sur dix (59 %) sont d’avis que le moment est propice à faire des achats qu’ils ne pourraient se permettre autrement (baisse de deux points depuis décembre). De plus, près de la moitié d’entre eux (49 %) affirment être moins stressés de s’endetter qu’en temps normal (hausse de deux points depuis décembre).

« Malheureusement, le crédit est un réflexe pour de nombreux Canadiens. Ceux qui se préoccupent des conséquences à moyen et à long terme devraient commencer à voir l’endettement comme un piège, et non comme une solution », affirme M. Bazian. Selon lui, les ménages doivent améliorer leur situation financière de façon proactive, et quiconque vit de l’inquiétude quant à ses dettes de consommation devrait en discuter avec un professionnel.

Pourtant, les résultats du sondage montrent que très peu de gens prévoient de demander conseil à des professionnels (4 %) ou de communiquer avec un syndic autorisé en insolvabilité afin de connaître leurs options de redressement financier (2 %) au cours des 12 prochains mois. Au lieu de cela, il semble que plusieurs ont l’intention de faire exactement ce que M. Bazian déconseille, c’est-à-dire de s’endetter davantage pour payer leurs dépenses. Plus du quart d’entre eux (26 %) affirment vouloir adopter cette stratégie pour l’année à venir, y compris en privilégiant des options à intérêt élevé comme les cartes de crédit (8 %) ou les services de prêt sur salaire (2 %).

« Je ne saurais trop insister là-dessus : toute personne qui croule sous les dettes, en particulier si elle continue de s’endetter pour payer ses factures, devrait demander conseil à un professionnel en insolvabilité dès maintenant. La faillite n’est pas la seule option, ni la meilleure option en toute circonstance pour gérer l’endettement. Il est possible d’obtenir auprès de syndics autorisés en insolvabilité des conseils impartiaux et gratuits sur votre situation personnelle et vos options », précise M. Bazian.

Ces professionnels, dont le travail est régi par le gouvernement, ont pour mandat d’aider les Canadiens à redresser leur situation financière et, s’il y a lieu, à négocier des ententes avec leurs créanciers. Ils peuvent aussi garantir une protection juridique contre les créanciers au moyen d’une proposition de consommateur ou d’une faillite.

Selon M. Bazian, un syndic autorisé en insolvabilité peut recommander l’une des options suivantes, ou une combinaison de certaines d’entre elles, en fonction de l’ampleur de la dette et de la situation financière générale du débiteur.

Budget – Élaboration d’un plan financier mensuel afin d’équilibrer les revenus et les dépenses ainsi que d’en assurer le suivi, lequel peut permettre de libérer plus d’argent pour rembourser les dettes.

Refinancement – Renégociation des modalités et des taux d’intérêt des comptes de crédit existants afin de réduire le coût mensuel des dettes et d’en faciliter le remboursement.

Liquidation – Vente d’actifs de grande valeur, comme les véhicules non essentiels, les biens récréatifs, les articles de sport et les bijoux afin d’obtenir les fonds pour régler ses dettes.

Consolidation – Regroupement de toutes les dettes en un seul paiement mensuel assorti d’un taux d’intérêt moyen plus faible afin de réduire les paiements et leur coût total.

Proposition de consommateur – Recours à un syndic autorisé en insolvabilité pour négocier avec les créanciers une entente de règlement juridiquement contraignante dans le but de diminuer le montant dû et d’étaler les paiements sur une période maximale de cinq ans. Seuls les syndics autorisés en insolvabilité peuvent gérer des propositions de consommateur.

Faillite — Processus juridique de liquidation d’actifs qui peut aussi comporter des paiements mensuels afin d’éliminer les dettes et d’aider les consommateurs insolvables à prendre un nouveau départ sur le plan financier. Seuls les syndics autorisés en insolvabilité peuvent gérer des faillites.

« La situation est différente pour chaque personne. Voilà pourquoi il est essentiel d’obtenir des conseils sur mesure et impartiaux d’un syndic autorisé en insolvabilité. Au Canada, ce sont les seuls professionnels qui peuvent offrir toute la gamme des options de redressement financier et aider les personnes lourdement endettées à comprendre leurs droits et à déterminer la meilleure façon de procéder », ajoute M. Bazian.

À propos de MNP Ltée

MNP Ltée, division du cabinet comptable national MNP S.E.N.C.R.L., s.r.l., est le plus important groupe de professionnels en insolvabilité au Canada. Depuis plus de 50 ans, notre équipe chevronnée de conseillers et de syndics autorisés en insolvabilité travaille avec les particuliers pour les aider à surmonter leurs difficultés financières et à reprendre leurs finances en main. Comptant plus de 240 bureaux d’un océan à l’autre, MNP aide chaque année des milliers de Canadiens qui éprouvent d’importants problèmes d’endettement. Visitez notre site Web au MNPdettes.ca pour communiquer avec un syndic autorisé en insolvabilité ou utiliser gratuitement nos outils d’autoévaluation de l’endettement. Abonnez-vous à notre balado de trois minutes (en anglais seulement) pour obtenir régulièrement des capsules pratiques sur la gestion des dettes et les finances personnelles.

À propos de l’indice des dettes à la consommation de MNP

L’indice des dettes à la consommation de MNP permet de prendre le pouls des Canadiens à l’égard de leur endettement et de mesurer leur capacité à payer leurs factures, à faire face aux imprévus et à absorber les hausses de taux d’intérêt sans risquer l’insolvabilité. Réalisé par Ipsos et mis à jour chaque trimestre, cet indice est l’un des baromètres les plus fiables de la situation financière des Canadiens.

Il en est maintenant à sa 16e édition et se situe à 96 points, une hausse de sept points par rapport à l’édition de décembre 2020. Consultez MNPdettes.ca pour en savoir plus.

Les données les plus récentes, qui ont servi à produire le 16e indice des dettes à la consommation de MNP, ont été compilées par Ipsos entre le 4 et le 9 mars 2021 pour le compte de MNP Ltée. Dans le cadre de ce sondage, un échantillon de 2 001 Canadiens d’au moins 18 ans ont été interrogés. Une pondération visant à équilibrer les données démographiques a ensuite été réalisée pour s’assurer que la composition de l’échantillon reflète celle de la population adulte selon les données du recensement et pour fournir des résultats représentatifs de l’ensemble de la population. La précision des sondages en ligne d’Ipsos est mesurée au moyen d’un intervalle de crédibilité. Dans le cas présent, les résultats se situent à plus ou moins 2,5 points de pourcentage, 19 fois sur 20, de ceux qui auraient été obtenus si tous les adultes canadiens avaient pris part au sondage. L’intervalle de crédibilité sera plus large parmi les sous-ensembles de la population. Tous les questionnaires et sondages peuvent être affectés par d’autres types d’erreurs, notamment l’erreur de couverture et l’erreur de mesure.