Plus d’un quart des répondants réduisent leurs dépenses essentielles comme l’épicerie, les services publics et le logement; près de la moitié limitent leurs dépenses non essentielles comme les voyages, les restaurants et le divertissement

- Six répondants sur dix commencent déjà à ressentir les effets d’une augmentation des taux d’intérêt (59 %, +7 points).

- Près de la moitié des répondants limitent leurs dépenses non essentielles comme les voyages, les restaurants et le divertissement (46 %).

- Le tiers des répondants optent pour des équivalents plus abordables de leurs produits quotidiens (37 %) et utilisent moins souvent leur voiture (30 %).

- Plus d’un quart des répondants réduisent leurs dépenses essentielles comme l’épicerie, les services publics et le logement (27 %).

CALGARY (Alberta), le 11 juillet 2022 – Les taux d’intérêt et le coût des produits de première nécessité ont poursuivi leur tendance à la hausse des derniers mois et les Canadiens sont pleinement conscients des contrecoups sur leur budget familial. Six Canadiens sur dix (59 %), une hausse alarmante de sept points de pourcentage par rapport au trimestre dernier, disent déjà ressentir les effets de l’augmentation des taux d’intérêt, selon le plus récent Indice des dettes à la consommation de MNP, compilé chaque trimestre par Ipsos pour le compte de MNP Ltée.

De nombreux Canadiens doivent désormais faire des choix difficiles pour joindre les deux bouts. En effet, près de la moitié des répondants (46 %) affirment limiter leurs dépenses non essentielles comme les voyages, les repas au restaurant et le divertissement, tandis que le tiers disent opter pour des équivalents plus abordables de leurs produits quotidiens (37 %) et utiliser moins souvent leur voiture (30 %). Plus d’un répondant sur quatre (27 %) se résigne à réduire ses dépenses essentielles comme l’épicerie, les services publics et le logement. Ce sont surtout les femmes et les répondants de 35 à 54 ans qui sont susceptibles de réduire leurs dépenses, qu’elles soient non essentielles (49 % chez les femmes c. 42 % chez les hommes; 48 % chez les 35 à 54 ans c. 48 % chez les 55 ans et plus c. 39 % chez les 18 à 34 ans) ou essentielles (30 % chez les femmes c. 24 % chez les hommes; 33 % chez les 35 à 54 ans c. 25 % chez les 18 à 35 ans c. 24 % chez les 55 ans et plus). Un seul répondant sur dix (12 %) a la chance de dire que ses dépenses n’ont pas augmenté.

« Quand les Canadiens regardent autour d’eux, ils constatent que tout coûte de plus en plus cher. Que ce soit le logement, le prix de l’essence ou encore l’épicerie, rien n’y fait exception, note Grant Bazian, président de MNP Ltée, le premier cabinet d’insolvabilité au pays. Pour payer leurs factures mensuelles, plusieurs ménages canadiens ajustent leurs budgets et réduisent leurs dépenses dans la mesure du possible. Comme le coût de la vie continue d’augmenter et, avouons-le, la situation risque de se détériorer davantage, ils devront couper certaines dépenses et peut-être même s’endetter davantage pour joindre les deux bouts. »

Plusieurs indices laissent croire que le reste de l’année ne sera pas de tout repos pour les Canadiens. La moitié des répondants (50 %, -1 point) prévoient se retrouver en situation précaire si les taux d’intérêt devaient poursuivre leur ascension. C’est davantage ce que répondent les femmes (55 % chez les femmes c. 45 % chez les hommes) et les groupes des 18 à 34 ans et des 35 à 54 ans (62 % chez les 18 à 34 ans c. 63 % chez les 35 à 54 ans c. 30 % chez les 55 ans et plus). Quatre répondants sur dix (39 %, inchangé) craignent que des taux d’intérêt majorés puissent les conduire à la faillite.

Près d’un quart des répondants (24 %) affirment maintenant ne pas être prêts financièrement à une montée des taux d’intérêt d’un point de pourcentage, une hausse de deux points par rapport au dernier trimestre. En outre, plus de la moitié des Canadiens s’inquiètent de l’incidence de taux d’intérêt majorés sur leur situation financière (58 %, +1 point) et sur leur capacité à couvrir leurs frais de subsistance et leurs dépenses familiales des 12 prochains mois sans s’endetter davantage (55 %, +2 points). La proportion de répondants préoccupés par les contrecoups d’une hausse des taux d’intérêt a augmenté de 13 points de pourcentage par rapport à juin 2017.

« En réponse à l’inflation qui menace d’atteindre un niveau record en 40 ans, une pression grandissante se fait sentir pour des hausses plus brutales des taux d’intérêt. Les Canadiens qui n’ont pas les reins assez solides pour encaisser d’autres augmentations pourraient se retrouver en situation précaire s’ils se voient incapables d’honorer leurs obligations de remboursement », prévient M. Bazian.

Bien que la grande majorité des Canadiens (82 %, +1 point) manifestent leur intention de dépenser plus prudemment dans le contexte actuel, plus de la moitié (56 %, -1 point) expriment des doutes quant à leur capacité à rembourser des dettes. Deux répondants sur cinq se questionnent sur leur niveau actuel d’endettement (41 %, inchangé) et regrettent les dettes qu’ils ont accumulées (42 %, -2 points).

M. Bazian conseille aux personnes inquiètes de leur situation financière de se tourner vers un syndic autorisé en insolvabilité capable de les aider à trouver la meilleure solution à l’endettement au moyen d’une évaluation confidentielle, objective et personnalisée de leurs besoins.

« À un certain point, même le budget le plus serré ne suffit pas à écarter les problèmes financiers d’une personne, admet-il. Seuls les syndics autorisés en insolvabilité proposent une gamme complète de solutions à l’endettement, notamment la proposition de consommateur et la faillite, pour aider ceux qui se trouvent dans une situation malencontreuse et qui vivent un important stress financier à se sortir de cette impasse et à prendre un nouveau départ financier. »

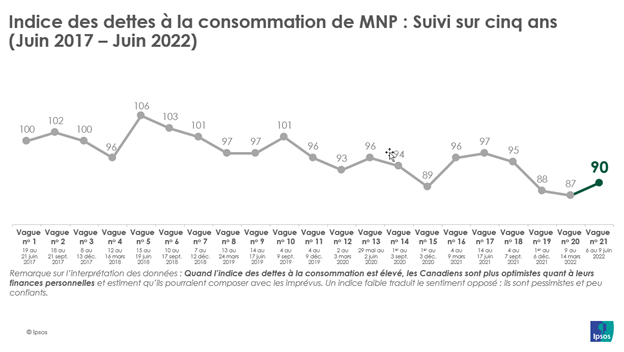

L’Indice des dettes à la consommation trimestriel de MNP, qui en est à sa cinquième année d’existence, est compilé par Ipsos chaque trimestre. Il vise à sonder les impressions des Canadiens à l’égard de leurs dettes et de leur capacité à honorer leurs obligations financières chaque mois. Malgré la conjoncture économique caractérisée par l’inflation et une hausse du coût de la vie, le niveau de confiance financière des Canadiens a légèrement augmenté par rapport au dernier trimestre. Maintenant à sa 21e édition, l’Indice a connu une hausse de trois points depuis le dernier trimestre pour ressortir à 90 points, un niveau bien plus bas qu’à sa création il y a cinq ans. Avant et pendant la pandémie, l’Indice était en moyenne supérieur à 95 et pouvait même dépasser 100, mais la confiance des Canadiens envers leur situation financière personnelle ne parvient pas à retrouver ces niveaux.

À propos de MNP Ltée

MNP Ltée, division du cabinet comptable national MNP S.E.N.C.R.L., s.r.l., est le plus important groupe de professionnels en insolvabilité au Canada. Depuis plus de 50 ans, son équipe chevronnée de conseillers et de syndics autorisés en insolvabilité travaille avec les particuliers pour les aider à surmonter leurs difficultés financières et à reprendre leurs finances en main. Comptant plus de 240 bureaux au pays, MNP aide chaque année des milliers de Canadiens qui éprouvent de graves problèmes d’endettement. Visitez notre site Web au MNPdettes.ca pour communiquer avec un syndic autorisé en insolvabilité ou utiliser gratuitement nos outils d’autoévaluation de l’endettement. Abonnez-vous à notre capsule L’info dettes en trois minutes pour obtenir régulièrement des conseils pratiques sur la gestion des dettes et les finances personnelles.

À propos de l’Indice des dettes à la consommation de MNP

L’Indice des dettes à la consommation de MNP permet de prendre le pouls des Canadiens à l’égard de leur endettement et de mesurer leur capacité à payer leurs factures et à faire face aux imprévus et aux hausses de taux d’intérêt sans risquer l’insolvabilité. Réalisé par Ipsos et mis à jour chaque trimestre, cet indice est l’un des baromètres les plus fiables de la situation financière des Canadiens.

Maintenant à sa 21e édition, l’Indice a augmenté de trois points depuis le dernier trimestre pour ressortir à 90 points, un niveau bien plus bas qu’à sa création il y a cinq ans. Consultez MNPdettes.ca pour en savoir plus.

Les résultats du sondage ont été compilés par Ipsos, pour le compte de MNP Ltée, entre le 6 et le 9 juin 2022. Dans le cadre de ce sondage, un échantillon de 2 000 Canadiens d’au moins 18 ans ont été interrogés. Une pondération visant à équilibrer les données démographiques a ensuite été réalisée pour s’assurer que la composition de l’échantillon reflète celle de la population adulte selon les données du recensement et pour fournir des résultats représentatifs de l’ensemble de la population. La précision des sondages en ligne d’Ipsos est mesurée au moyen d’un intervalle de crédibilité. Dans le cas présent, les résultats se situent à plus ou moins 2,5 points de pourcentage, 19 fois sur 20, de ceux qui auraient été obtenus si tous les adultes canadiens avaient pris part au sondage. L’intervalle de crédibilité sera plus large parmi les sous-ensembles de la population. Tous les questionnaires et sondages peuvent être affectés par d’autres types d’erreurs, notamment l’erreur de couverture et l’erreur de mesure.

Un sommaire de certaines données provinciales vous sera fourni sur demande.